北京互融时代软件有限公司

北京软件行业协会理事会副会长单位北京软协金融科技专业委员会副会长单位

十六年砥砺前行,持之以恒,做您可托付的信息化合作伙伴。

系统试用-

北京总部(全国通用)

400-090-3910

-

上海分部

13911340419

-

广州分部

13161766437

北京总部(全国通用)

400-090-3910

上海分部

13911340419

广州分部

13161766437

一、消费金融产业快速发展,潜力巨大

近年来,伴随着我国经济转型对刺激消费、扩大内需进而调整经济发展结构的迫切需求,以及居民收入和消费能力的提升,我国消费金融市场取得了快速的发展。数据显示,2014年中国消费信贷规模达到15.4万亿,同比增长18.4%,依然处于快速发展阶段。预计2014-2019年中国消费信贷规模依然将维持19.5%的复合增长率,预计2019年将达到37.4万亿,是2010年的5倍。

图1 2010年-2019年中国消费信贷余额规模及增长率

二、消费金融产业链分析

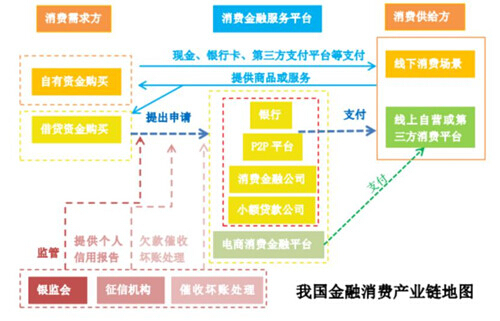

完整的消费金融产业链如下图所示,包括上游的消费需求方,核心的消费金融圈(消费金融服务平台和监管机构)以及下游的消费供给方。

图2 我国消费金融产业链地图

上游消费需求方的资金可分为自有资金和借贷资金。根据消费金融服务平台的不同,上游消费需求方的资金供给形式都存在差异,对于银行而言,上游主要是储户、股东和信贷资产证券化的投资机构,资金供给形式主要表现为储蓄、出资和投资;对于消费金融公司,上游主要是股东,资金供给形式表现为出资;对于P2P平台,上游主要包括资产证券化受让方、P2P网贷平台投资用户等。对于电商消费金融平台,在电商平台上以赊购方式获得消费品,可选择分期付款或者延迟付款。对于小额贷款公司,期上游资金来源主要是小额贷款。

下游消费供给方提供线下消费场景和线上自营/第三方的消费平台,消费金融服务平台联结供需双方。场景是消费金融的基础,消费场景的线上转移使线上的消费金融平台更具备渗透力。电商消费金融平台以电商自身的消费场景为基础,完善电商生态;而在教育、校园、装修、医疗、租房等领域,部分P2P 公司选择以消费金融为切入点进入, 进而构建“消费场景大生态”。

核心消费金融圈包括消费金融服务平台和监管机构,需求方向消费金融服务平台(银行、P2P 平台、消费金融公司、小额贷款公司和电商消费金融平台)提出借款申请,通过审核后获得借款。其中通过银行、P2P 平台、消费金融公司和小额贷款公司获得的借款,可以在线下和线上购买商品和服务;而通过电商平台获得的借款,只能通过电商线上的消费平台购买商品或服务。核心消费金融圈的基础是监管机构(监管、征信和坏账处理机构),但是目前监管体系(特别是第三方独立征信与评级)在现阶段缺失,消费金融服务提供商风险控制成本较高。

综上,不难发现,风险控制是消费金融服务提供商业务发展的关键,任何形式的消费金融服务提供商都必须依据自身业务特点选择合适的风险控制方法。互融云提供的消费金融系统对接了征信系统及风控系统,从各方面提供了安全保障,从而为消费金融服务提供商的业务运营保驾护航。